Roberto Fanelli - Docente di diritto tributario d’impresa presso UniMarconi Roma e Revisore legale

Per l’utilizzo di autoveicoli nell’ambito dell’attività professionale si può ricorrere all’acquisizione in leasing o al noleggio a lungo termine. Le norme in materia di deducibilità dei costi delle autovetture utilizzate non in modo esclusivo per l’esercizio della professione prevedono tetti massimi di costo, ai quali si applica il coefficiente di deduzione pari al 20%. Ciò implica che il risparmio fiscale (comunque non elevato) è tanto minore quanto più alto è il costo del leasing o del noleggio. Quanto si può risparmiare?

Chi

Persone fisiche o associazioni professionali che producono redditi di lavoro autonomo derivanti dall'esercizio di (arti e) professioni e che utilizzano il veicolo in modo non esclusivamente

strumentale.

Cosa

Il reddito derivante dall'esercizio di arti e professioni è costituito dalla differenza tra l'ammontare dei compensi in denaro o in natura percepiti nel periodo di imposta, anche sotto forma di

partecipazione agli utili, e quello delle spese sostenute nel periodo stesso nell'esercizio dell'arte o della professione (art. 54, comma 1, TUIR).

Le spese e gli altri componenti negativi relativi ai mezzi di trasporto a motore, utilizzati nell'esercizio di arti e professioni, sono deducibili nella misura del 20%

relativamente alle autovetture e autocaravan, ai ciclomotori e motocicli (art. 164, comma 1, lettera b, TUIR).

Il limite del 20% riguarda sia il costo di acquisizione del veicolo (acquisto, leasing, noleggio) sia le spese di impiego (carburante, pedaggio, assicurazione etc.).

Nel caso di esercizio di arti e professioni in forma individuale, la deducibilità è ammessa, nella misura del 20%, limitatamente a un solo veicolo; se l'attività è svolta da società semplici e da

associazioni di cui all'art. 5 TUIR, la deducibilità è consentita soltanto per un veicolo per ogni socio o associato.

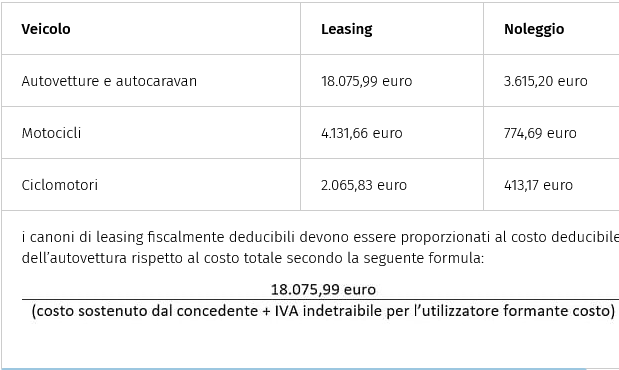

Inoltre, la legge prevede un tetto al costo di acquisizione (comprensivo degli oneri accessori di diretta imputazione quali, ad esempio, l’IVA indetraibile e la tassa di immatricolazione) - cfr.

Tabella. In particolare, in caso di beni utilizzati in locazione finanziaria, non si tiene conto dell'ammontare dei canoni proporzionalmente corrispondente al costo di detti veicoli che eccede i

limiti previsti.

Tetto al costo di acquisizione

I limiti predetti, con riferimento al valore dei contratti di locazione finanziaria o di noleggio vanno ragguagliati ad anno.

Nel caso di esercizio dell’attività professionale da parte di associazioni tra professionisti, i suddetti limiti sono riferiti a ciascun socio o associato.

Ai fini IRAP, per gli esercenti arti e professioni la base imponibile è determinata dalla differenza tra l'ammontare dei compensi percepiti e l'ammontare dei costi sostenuti

inerenti alla attività esercitata, compreso l'ammortamento dei beni materiali e immateriali, esclusi gli interessi passivi e le spese per il personale dipendente (art. 8, D.Lgs. n. 446/1997).

Pertanto, anche gli interessi passivi impliciti sui canoni di leasing sono non deducibili ai fini IRAP. I compensi, i costi e gli altri componenti si assumono così come rilevanti ai fini della

dichiarazione dei redditi.

Ai fini IVA, è previsto, sia per il caso di leasing sia per il noleggio, il limite di detrazione al 40% (sempreché il professionista non svolga attività esenti, nel qual caso la

detrazione potrebbe essere ulteriormente ridotta). Nessuna detrazione è prevista per i motocicli per uso privato con motore di cilindrata superiore a 350 cc. (art. 19-bis1, comma 1, lettera c, D.P.R. n. 633/1972)

Come

I mezzi di trasporto possono essere acquisiti, oltre che in proprietà;

a) in leasing;

b) in locazione o in noleggio.

Acquisizione in leasing

Per i beni di cui all’art. 164, comma 1, lettera b), TUIR (ossia le autovetture, motocicli e ciclomotori), “la deducibilità dei canoni di locazione finanziaria è ammessa per un periodo non

inferiore al periodo di ammortamento corrispondente al coefficiente” previsto dal decreto del Ministro dell'Economia e delle finanze 31 dicembre 1988 (art. 54, comma 2, TUIR).

Tale decreto prevede che per l’ammortamento dei beni materiali strumentali utilizzati per l’esercizio di arti e professioni si applicano gli stessi coefficienti di ammortamento previsti per i

medesimi beni di corrispondenti o similari attività esercitate in forma di impresa. Per l’ammortamento di “autovetture, motoveicoli e simili” il citato D.M. 31 dicembre 1988

prevede sempre il coefficiente del 25%.

Pertanto, ai fini della deducibilità dei canoni, il contratto deve prevedere una durata di almeno 4 anni (essendo di 4 anni il periodo di ammortamento di autovetture, motocicli e ciclomotori).

Per i beni acquisiti in leasing, inoltre, non si tiene conto dell'ammontare dei canoni proporzionalmente corrispondente al costo di detti veicoli che eccede i limiti sopra indicati.

Pertanto, i canoni fiscalmente deducibili dovranno essere proporzionati al costo deducibile dell’autovettura rispetto al costo totale secondo la formula sotto riportata.

L’IVA è detraibile in misura del 40%.

Anche per i professionisti, in deroga al principio di cassa, i canoni di locazione finanziaria dei beni strumentali sono deducibili nel periodo d’imposta in cui

maturano. Il costo del leasing, quindi, deve essere ripartito per competenza, in base alla durata del contratto

Noleggio

Le spese per il noleggio di autovetture, motocicli e ciclomotori sono deducibili per un ammontare pari al 20% del canone di noleggio e della quota

servizi (manutenzione, assicurazione e servizi aggiuntivi).

Il limite massimo deducibile per il canone di noleggio puro è fissato a 3.615,20 euro l’anno, per un valore massimo di deducibilità di

723,04 euro (3.615,20 x 20%). Non sono previsti limiti massimi di deducibilità per la quota servizi, fermo restando il limite del 20%.

Anche per il noleggio l’IVA è detraibile in misura del 40%.

Nel caso degli studi associati valgono le stese agevolazioni fiscali previste per i professionisti, con detrazione IVA al 40% e deducibilità del 20% sulla quota di noleggio puro

fino a 3.615,20 euro, senza limiti per la quota servizi. Queste misure sono applicate ad ogni socio o professionista associato, per una autovettura a testa.

Quando

La deduzione delle quote di ammortamento e dei canoni di leasing avviene in sede di determinazione del reddito imponibile nella dichiarazione dei redditi e IRAP.

Calcola il risparmio

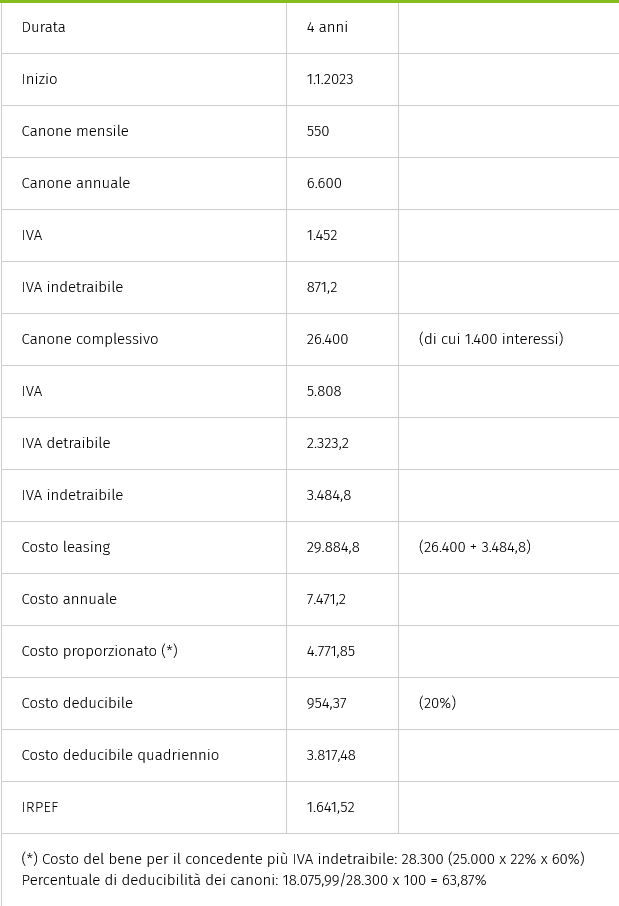

Nelle esemplificazioni che seguono, per semplicità, nel caso di leasing, non si tiene conto del maxi-canone, che deve essere ripartito lungo l’intera durata del contratto né del prezzo di

riscatto.

Risparmio %

Noleggio (professionista individuale)

Viene concluso un contratto di noleggio della durata di 4 anni, per un canone mensile di 160 euro oltre a una quota servizi di 91 euro. Il totale del canone mensile è, quindi, di 251 euro, oltre

IVA. Il tetto massimo di deducibilità annuale del solo canone è pari a 3.615,20 euro mentre non sono previsti tetti per la quota servizi.

La spesa complessiva annua sostenuta dal professionista è pari a 3.410 euro (3.012 + 398). Pertanto, il risparmio fiscale (293,22) è pari all’8,60% della spesa sostenuta. Nel caso in esame, il

canone annuale del noleggio è inferiore al tetto previsto dalla legge e, quindi, l’intero importo è deducibile (al 20%). Se il canone fosse superiore al tetto previsto dalla legge, il risparmio

percentuale sarebbe inferiore.

Ad esempio, se il canone annuo, comprensivo dell’IVA indetraibile, fosse pari a 5.000 euro, l’importo deducibile sarebbe pari al 20% di 3.615,20, cioè 723,04 euro, a cui aggiungere il 20% della

quota servizi (1.236 euro comprensivi dell’IVA indetraibile), per un totale complessivo di 970,24 euro. Il risparmio fiscale sarebbe di 417,20 euro (970,24 x 43%), pari al 6,69% della spesa

sostenuta.

Leasing (professionista individuale)

Viene concluso un contratto di Leasing della durata di 4 anni, per un canone mensile, comprensivo degli interessi impliciti, di 550 euro, oltre IVA. Il costo complessivo per l’intero quadriennio

è pari a 26.400 euro (1.400 euro di interessi), oltre IVA (22%).

La spesa complessiva sostenuta dal professionista è pari a 29.884,8 euro. Pertanto, il risparmio fiscale è pari al 5,50% della spesa sostenuta.

Deve, comunque, essere considerato che con il leasing il professionista, esercitando il riscatto, può acquisire la proprietà del mezzo con importi di molto inferiori a quanto viene ordinariamente

previsto nei contratti di noleggio a lungo termine.

Scrivi commento