Girolamo Ielo - Dottore commercialista, esperto di finanza territoriale

Conto alla rovescia per l’acconto IMU 2022: la prima rata deve essere versata entro il 16 giugno. L’imposta si calcola applicando alla base imponibile (costituita dal valore dell’immobile

come individuato a seconda che si tratti di fabbricati iscritti in catasto, di fabbricati gruppo D non iscritti in catasto, di aree fabbricabili o di terreni agricoli) l’aliquota fissata per le

diverse fattispecie. In particolare, per i fabbricati iscritti in catasto, la base imponibile è costituita dal valore dell’immobile, determinato applicando all’ammontare della rendita catastale,

rivalutata del 5%, alcuni moltiplicatori differenziati in ragione della categoria catastale. Con riferimento alle aliquote, la legge ha fissato un’aliquota base (o standard) e alcune aliquote

agevolate; i Comuni hanno facoltà di modificarle(in aumento e/o in diminuzione).

Si avvicina la scadenza per il versamento della prima rata dell’IMU 2022 (16 giugno).

Come si calcola l’IMU?

L'imposta si calcola moltiplicando l'aliquota stabilita per la base imponibile, che è costituita dal valore degli immobili. Per quanto riguarda

la determinazione del valore degli immobili (e quindi della base imponibile) esiste una casistica molto dettagliata.

Base imponibile

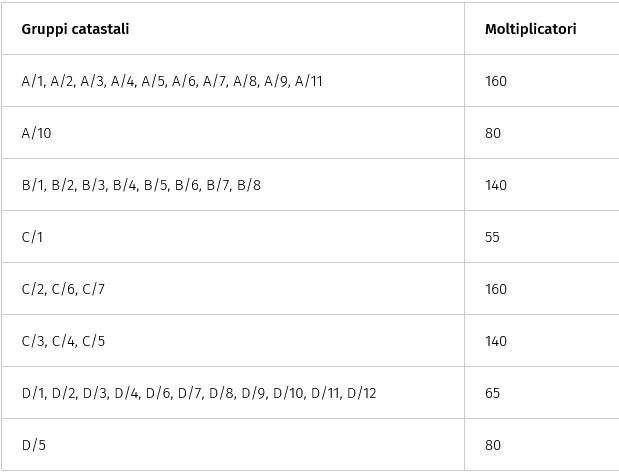

Il valore dei fabbricati iscritti in catasto

Per i fabbricati iscritti in catasto, il valore è costituito da quello ottenuto applicando all’ammontare delle rendite risultanti in catasto, vigenti al 1° gennaio 2022,

rivalutate del 5%, per i seguenti moltiplicatori:

Esempio - Base imponibile fabbricato A/1

Fabbricato gruppo A/1, rendita catastale 300 euro

Rendita catastale = 300

Aggiornamento 5% = 15

Rendita rivalutata = 315

Moltiplicatore 160 = 50.400 (base imponibile)

È prevista un'altra regola: le variazioni di rendita catastale intervenute in corso d’anno, a seguito di interventi edilizi sul fabbricato, producono effetti dalla data di

ultimazione dei lavori o, se antecedente, dalla data di utilizzo.

Il valore dei fabbricati gruppo D non iscritti in catasto

Per i fabbricati classificabili nel gruppo catastale D, non iscritti in catasto, interamente posseduti da imprese e distintamente contabilizzati, fino al momento della richiesta dell’attribuzione

della rendita, il valore è determinato - alla data di inizio di ciascun anno solare ovvero, se successiva, alla data di acquisizione - applicando appositi coefficienti, da

aggiornare con decreto del MEF. Per l’anno 2022 l’aggiornamento è stato effettuato con D.M. 9 maggio 2022.

I coefficienti di aggiornamento sono stabiliti nelle seguenti misure:

Il valore delle aree fabbricabili

Per le aree fabbricabili, il valore è costituito da quello venale in comune commercio al 1° gennaio dell’anno di imposizione, o a far data dall’adozione degli

strumenti urbanistici, avendo riguardo alla zona territoriale di ubicazione, all’indice di edificabilità, alla destinazione d’uso consentita, agli oneri per eventuali lavori di adattamento del

terreno necessari per la costruzione, ai prezzi medi rilevati sul mercato dalla vendita di aree aventi analoghe caratteristiche.

Il valore dei terreni agricoli

Per i terreni agricoli, nonché per quelli non coltivati, il valore è costituito da quello ottenuto applicando all’ammontare del reddito dominicale risultante in catasto, vigente

al 1° gennaio 2022, rivalutato del 25%, un moltiplicatore pari a 135.

|

Esempio: base imponibile terreno agricolo

Terreno agricolo. Reddito dominicale 200

Reddito dominicale = 200

Aggiornamento 25% = 50

Reddito dominicale rivalutato = 250

Moltiplicatore 135 = 33.750 (base imponibile)

|

Le aliquote

Per quanto riguarda le aliquote IMU si seguono queste regole:

1) è fissata una aliquota base (o standard) e alcune aliquote agevolate;

2) è riconosciuta al Comune (e per esso al Consiglio comunale) la facoltà di modificare (in aumento e/o in diminuzione) le aliquote.

Aliquota base/standard

Per gli immobili (diversi), con le eccezioni che seguiranno, l’aliquota di base è pari allo 0,86%. I comuni, con deliberazione del consiglio comunale, possono aumentarla sino all’1,06% o

diminuirla fino all’azzeramento.

Aliquota abitazione principale A/1, A/8, A/9 e relative pertinenze

L’aliquota di base per l’abitazione principale classificata nelle categorie catastali A/1 (Abitazioni di tipo civile), A/8 (Abitazioni in ville) e A/9 (Castelli, palazzi di

eminenti pregi artistici e storici) e per le relative pertinenze è pari allo 0,5%. Il comune, con deliberazione del consiglio comunale, può aumentarla di 0,1 punti percentuali o

diminuirla fino all’azzeramento.

Con focus del 21 luglio 2021, il Dipartimento delle Finanze ha fatto presente che la deliberazione con la quale un comune ha assoggettato queste abitazioni a una aliquota dello

0,75% non è coerente con la normativa, in quanto si pone in contrasto con l’art. 1, comma 748, della legge n. 160/2019, il quale, nel prevedere che all’abitazione principale di

lusso si applichi l’aliquota ridotta dell’IMU pari allo 0,5%, attribuisce al comune la facoltà di diminuire tale aliquota sino all’azzeramento o di aumentarla solo sino alla misura dello 0,6%.

Il Dipartimento, inoltre:

a) ha rammentato, in merito, che il rispetto dell’aliquota massima stabilita dalla legge statale costituisce uno dei limiti espressamente posti all’autonomia regolamentare degli enti locali in

materia tributaria dall’art. 52, comma 1, D.Lgs. n. 446/1997;

b) ha invitato il Comune a modificare la deliberazione di approvazione delle aliquote, riconducendo l’aliquota per le abitazioni principali di lusso entro il limite massimo dello 0,6%.

|

Esempio: acconto abitazione principale A/1

Fabbricato gruppo A/1, rendita catastale 400 euro

Rendita catastale = 400

Aggiornamento 5% = 20

Rendita rivalutata = 420

Moltiplicatore 160 = 67.200 (base imponibile)

Aliquota 0,5% = 336 (imposta)

Detrazione = 200

Imposta dovuta = 136

Acconto = 68 euro

|

Aliquota fabbricati rurali ad uso strumentale

L’aliquota di base per i fabbricati rurali ad uso strumentale è pari allo 0,1%. I comuni possono solo ridurla fino all’azzeramento. La facoltà

accordata al comune può essere esercitata solo in diminuzione.

Con focus del 21 luglio 2021 Il Dipartimento delle Finanze ha fatto presente che la deliberazione con la quale un comune ha assoggettato questi fabbricati a una aliquota dello 0,2% non è coerente

con la normativa, in quanto si pone in contrasto con l’art. 1, comma 750, legge n. 160/2019, nonché con l’art. 52, comma 1, D.Lgs. n. 446/1997, in quanto determina un’aliquota superiore a quella

massima consentita dal legislatore statale. Il comma 750 richiamato prevevede che ai fabbricati rurali ad uso strumentale si applica l’aliquota dello 0,1%, che può essere diminuita dal comune

sino all’azzeramento ma non aumentata.

Il Dipartimento, quindi, ha invitato il Comune a modificare la deliberazione di approvazione delle aliquote, riconducendo l’aliquota per i fabbricati rurali a uso strumentale entro il limite

massimo stabilito dalla legge.

Aliquota dei terreni agricoli

L’aliquota di base per i terreni agricoli è pari allo 0,76%. I comuni, con deliberazione del consiglio comunale, possono aumentarla sino all’1,06% o diminuirla fino all’azzeramento.

Aliquota immobili ad uso produttivo gruppo D

Per gli immobili a uso produttivo classificati nel gruppo catastale D l’aliquota di base è pari allo 0,86%, di cui la quota pari allo 0,76% è riservata allo Stato, e i comuni, con deliberazione

del consiglio comunale, possono aumentarla sino all’1,06% o diminuirla fino al limite dello 0,76%(con l'azzeramento della quota a favore del comune).

È stabilito un meccanismo secondo il quale allo Stato va il gettito dell’aliquota pari allo 0,76%. I comuni possono manovrare l’aliquota dallo 0, 76% all’1,06%.

Il gettito del comune si collocherà all’interno della forcella deliberata: con l’aliquota dello 0,76% al Comune non va alcun gettito.

Il Dipartimento delle Finanze (focus del 21 luglio 2021) ha fatto presente che la deliberazione con la quale un comune ha assoggettato questi immobili a una aliquota dello 0,7% non è coerente con

la normativa, ciò in considerazione del disposto di cui all’art. 1, comma 753, legge n. 160/2019, che, riservando allo Stato la quota pari allo 0,76% dell’aliquota di base dello 0,86% prevista

per i fabbricati in questione, preclude all’ente locale qualsiasi manovra di riduzione al di sotto di tale limite mentre consente l’aumento sino all’1,06%.

Ad avviso del Dipartimento, al fine di assicurare la chiarezza dell’informazione nei confronti del contribuente e di evitare di ingenerare confusione in ordine al corretto ammontare dell’imposta

da versare, la deliberazione di determinazione delle aliquote dovrebbe opportunamente rappresentare l’aliquota complessiva applicabile ai fabbricati in questione, distinguendo, poi, espressamente

la quota riservata allo Stato e quella di spettanza comunale.

Riepilogo aliquote e facoltà comunali

Scrivi commento